РАЗДАЕМ КНИГИ нашим подписчикам каждую неделю в Телеграм-канале. Подпишитесь, чтобы стать участником раздачи.

Самозанятый имеет право сдавать любые жилые помещения и получать доход. С дохода придется платить налог — 4 % со сдачи физическим лицам и 6 — % юридическим. Но не все оформляют доход официально, поэтому Финтолк решил объяснить: как сделать все по закону, чем грозит, если налог не платить, и главное: как на налоге правильно сэкономить.

- Что и как можно сдавать

- Зачем платить налог со сдачи жилья

- Какие штрафы грозят арендодателю

- Пример: сколько придется отдать государству

- Все способы уменьшить налог на сдачу квартиры

- Способ №1

- Способ № 2

Что и как можно сдавать

У самозанятых есть возможность сдавать в аренду только жилую недвижимость. Квартиры, дома, комнаты. А вот для сдачи офисов, апартаментов, складов, торговых помещений, земли придется оформить юридический статус — зарегистрировать ИП или ООО.

Итак, чтобы сдавать жилье официально, необходимо зарегистрироваться в статусе самозанятого. Например, через приложение «Мой налог»: потребуется паспорт, личный кабинет на сайте ФНС или на сайте «Мой налог» — а еще ИНН и онлайн-банк, у которого есть специальный раздел по регистрации самозанятых.

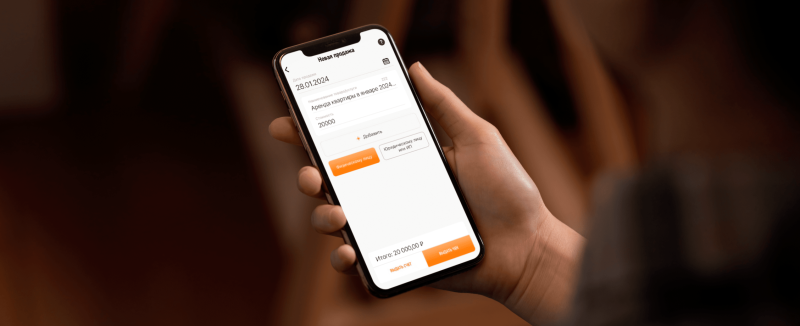

После установки приложения «Мой налог» можно будет выдавать чеки по факту сдачи жилья в аренду. Вносить нужно доход, полученный и наличным путем, и безналичным. Для формирования чеков от физических лиц ничего не понадобится, а если сдаете ИП — потребуется ИНН предпринимателя, если вдруг сдаете компании — ИНН и наименование организации. Программа сформирует чек автоматически и сама рассчитает сумму налога.

Каких-то специальных требований к чеку за аренду квартиры нет. Желательно указывать период аренды. Если оплата получена за месяц, то месяц. Если за 10 дней, то конкретные даты, например с 10 января 2024 года по 20 января 2024 года. В поле «Стоимость» нужно указать всю сумму, которую получили от квартирантов:

Пример заполнения чеков на аренду в приложении «Мой налог»

С арендаторами необходимо заключать договор, но не более чем на 11 месяцев. А потом, если надо, продлевать. Если заключаете договор на срок от года и больше, придется регистрировать. В выписке ЕГРН сразу появится обременение по квартире. Такую квартиру нельзя будет продать, завещать или подарить без согласия арендаторов.

Важно: у договора будет юридический статус даже без заверения его у нотариуса.

Это значит что, если арендаторы нарушат условия — например, перестанут платить или испортят имущество, не захотят возмещать ущерб — вы сможете обратиться в суд. Состояние «как было в помещении» и «как стало» должны быть зафиксированы.

До 25-го числа включительно нужно будет оплачивать налог за предыдущий месяц. Сумма появится в личном кабинете автоматически, до 12-го числа каждого месяца. Чтобы не просрочить оплату, можно настроить автоматическое списание с любого из привязанных счетов.

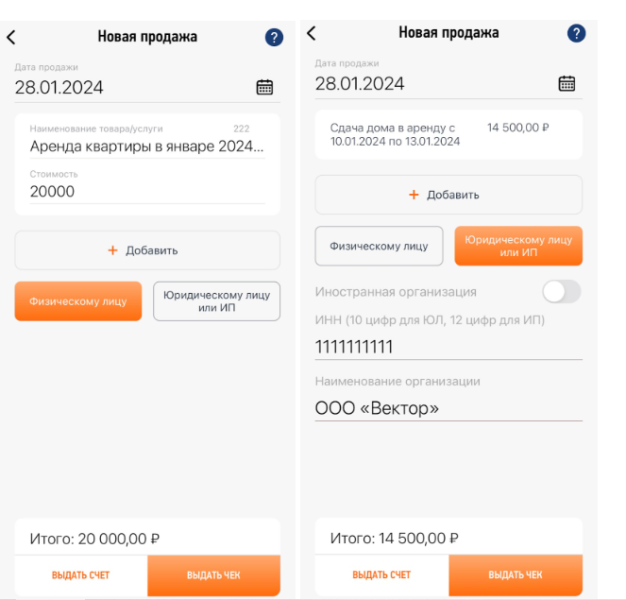

Зачем платить налог со сдачи жилья

Оформление официальных документов и оплата налога все же является некой подстраховкой. Да, не все хотят работать легально и кое-кто старается всячески этого избегать. Но есть плюсы:

Госорганы могут узнать о факте сдачи очень легко. Например, если будет жалоба соседей на шум, то пришедшие на вызов участковые могут потребовать договор аренды с жильцов и сообщить в налоговую, если его вдруг не окажется.

Отследить факт сдачи квартиры легко по регулярно поступающим платежам на карту, тем более если кто-то сделает приписку: «за квартиру», «за аренду» и так далее.

Когда ИФНС вычислит и подтвердит факт сдачи квартиры и неуплату налогов, будут начислены штрафы и может даже грозить уголовная ответственность.

Какие штрафы грозят арендодателю

Если у арендодателя не оформлена самозанятость, то кроме штрафа нужно будет оплатить налог на доходы физических лиц в размере 13 % со всей выявленной и неуплаченной государству суммы. А если оформлена самозанятость, то, напомним, налог будет 4 %, если сдавалось жилье физлицам, и 6 % если юридическим. Причем, если квартира сдавалась неофициально, в расчет НДФЛ берут последние три года.

Не сданная вовремя декларация выльется штрафом для получавшего доход физлица в 5 % от суммы неуплаченного налога, но не меньше 1 000 рублей (но и не больше 30 % от всей невыплаченной суммы).

Нужно будет отдать 20 % штрафа за неуплату налога от суммы дохода. И это если нарушение будет признано не умышленным. 40 % — за умышленное сокрытие доходов. За второе и следующие нарушения — 100 %.

Еще не все: придется отдать пени за просрочку в размере 1/300 ключевой ставки ЦБ. С 15 декабря 2023 года она равна16 % годовых. Чем выше ставка ЦБ, кстати, тем выше пени выплачивают оштрафованные. Пени = 0,053 % за каждый день просрочки.

Пример: сколько придется отдать государству

Арендодатель сдавал квартиру 11 месяцев за 20 000 рублей. Доход составил — 220 000 рублей. Суммируем штрафы:

- НДФЛ — 28 600 рублей.

- Штраф за несданную декларацию — 220 000 рублей x 5 %= 11 000 рублей.

- Штраф за неуплату налога — 220 000 рублей x 20 %= 44 000 рублей

- Пени за просрочку (начиная с 26-го числа второго месяца сдачи)

Итого: 83 600 рублей (без учета пени)

Если бы была оформлена самозанятость и налог платился, за 11 месяцев арендодатель отдал бы государству 220 000 рублей x 4 % = 8 800 рублей.

Если налог не платил, и было обнаружено уклонение от уплаты, а сумма нелегального дохода — от 75 000 рублей, то хозяину квартиры могут грозить исправительные работы, арест на срок до шести месяцев или лишение свободы на срок до года.

Если вы сдаете зарубежную недвижимость, получая деньги на иностранный счет, ФНС такие операции начала учитывать как пример незаконных валютных операций. Людей уже штрафуют на 30 % от суммы полученных платежей.

Все способы уменьшить налог на сдачу квартиры

Способ №1

Касается самозанятых, которые впервые регистрируются. Вам положена налоговая льгота в 10 000 рублей, которая расходуется постепенно. С помощью бонуса налоговая ставка по доходу, полученному самозанятым от физических лиц, будет автоматически уменьшена с 4 % до 3 %. А по доходу, полученному от юридических лиц, — с 6 % до 4 %.

Например, доход за месяц составил 20 000 рублей. Весь доход самозанятый получил от физических лиц, следовательно, налог составил бы 800 рублей. С учетом уменьшения налоговой базы на 1 % выйдет 600 рублей. Сумма налоговой льготы сократиться с 10 000 рублей до 9 800 рублей.

Способ № 2

Вы наверняка платите за коммунальные платежи в арендуемой квартире. Эту полученную от арендаторов сумму вносить в доход не нужно. Средства любого размера, которые самозанятые собственники получают от квартирантов за оплату ЖКХ (вода, свет и электричество), не признаются доходом, и поэтому не облагаются налогами. Нужно соблюдать следующие условия:

- Оплата коммунальных услуг основывается на фактическом использовании.

- Использование и его объем должны быть документально подтверждены показаниями счетчиков.

В договоре можно прописать, что арендаторы оплачивают коммунальные услуги самостоятельно по показаниям счетчиков. Если арендатор все деньги переводит на счет арендодателя, а коммунальные платежи оплачиваются собственником, порядок документального оформления может выглядеть так:

- Получено — 25 000 рублей.

- На коммунальные платежи — 3 500 рублей.

- 25 000 рублей — 3 500 рублей = 21 500 рублей.

- Следовательно, чек нужно оформить: на 21 500 рублей.

Важно! Если арендодатель берет с арендатора страховой депозит, его тоже нельзя расценивать как доход. Даже если из-за нарушений условий договора квартирантом депозит пришлось забрать на восстановление порчи имущества, на него также не нужно оформлять чек.

Если вы хотите повысить уровень финансовой грамотности, то можно пройти обучение у Финтолка. Оно поможет организовать быт, научит обращаться с деньгами, чтобы их хватало не только на жизнь, но и любые глобальные планы. Это онлайн-курс «Антикризис», который подкреплен живым общением: специалисты отвечают на вопросы, помогают бороться с сомнениями и разбирают конкретные ситуации учеников.

Пример нашего совета — и бесценная реакция ученика.

По промокоду SECRETCODE все десять уроков курса доступны в разы дешевле, за 3 990 рублей.

аренда жилье налог ндфл самозанятость сэкономить 0 Поделиться Поделиться

- Скопировать ссылку Скопировано

- ВКонтакте

- Telegram

- Одноклассники

0 комментариев Как уменьшить налог со сдачи квартиры — если вы хотите работать по закону: инструкция Отправить Отправить 0 / 2000 Войдите, чтобы отправить комментарий

Вы соглашаетесь с политикой конфиденциальности Показать еще…