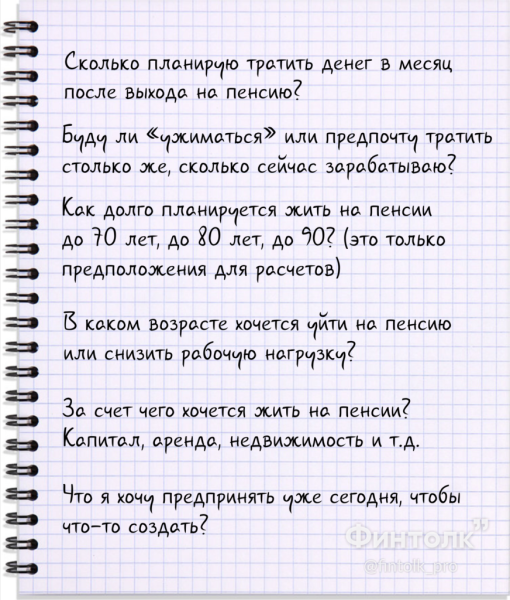

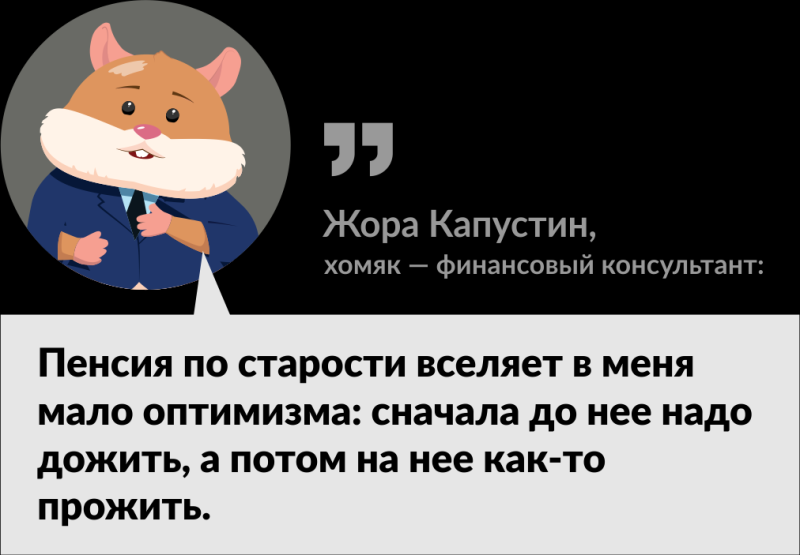

Средний размер пенсий по старости в России с начала года составляет 19 322 рубля, если верить данным Росстата. Если для вас такой суммы будущей недостаточно, придется задуматься о том, как накопить себе на старость самостоятельно и уже сейчас. Финтолк объясняет, какие варианты накоплений сейчас доступны гражданам РФ. Исследование Всероссийского центра изучения общественного мнения (ВЦИОМ) говорит, что: Люди, которые получают пенсию, уверяют, что для комфортного уровня жизни им надо не менее 39 638 рублей. Ясно, что для каждого человека этот уровень разный, но он и так в два раза больше, чем средний размер назначенной государством пенсии. Каждый будущий пенсионер самостоятельно выбирает модель поведения. Их семь: Какую для себя выбираете вы?! Если обеспечить себе хотя бы комфортный уровень пенсии, то можно попробовать сочетать несколько моделей, пока будет позволять здоровье и желание. И заранее делать накопления. Слишком много переменных, которые разочаровывают граждан в желании копить. Такие как: Несмотря на все это, деньги все же лучше откладывать, чем не иметь вовсе. Неожиданно может заболеть родной человек или вы сами. Чем влезать в долги, лучше взять деньги на лечение из накоплений, пусть даже пенсионных. А вдруг к тому времени, как вы выйдете на пенсию, государственной пенсии и существовать не будет?? Короче, формировать свою будущую пенсию нужно заранее, предварительно ответив для себя на шесть вопросов: Одного инструмента, который бы давал однозначную возможность получить желаемое на пенсии нет. В российских реалиях убивается даже «магия сложного процента». Однако все методы накопления достойны упоминания. В том числе рискованные, которые могут принести приличный доход и победить инфляцию, но и способны увести в минус по доходности. Срочный вклад — самый простой банковский инструмент, который легко работает даже без посещения офиса. Открывать можно онлайн и подбирать любые условия. Или открыть накопительный счет. Депозиты до 1,4 млн рублей застрахованы государством и максимально защищены. Поэтому удобнее всего открывать вклады в разных банках на сумму не более страховой. При оформлении вклада стоит внимательно изучать условия банка: может ли меняться процентная ставка с увеличением срока. Рискованный метод, который как одновременно может выстрелить, так и оставить вас ни с чем, если не разбираетесь в вопросе. Зато это большой кластер активов на любые возможности человека. Нужно научиться составить диверсифицированный инвестиционный портфель и разобраться в работе фондового рынка. Наименее рисковым среди всего рынка ценных бумаг являются ОФЗ (облигации федерального займа). Наиболее рискованные варианты — деривативы. Например, фьючерсы или опционы. Для длинного горизонта инвестирования рекомендуется придерживаться стратегии Buy and hold — то есть купить активы и держать их в течение 10 лет или более. Приобрести можно как жилую, так и коммерческую недвижимость. Может стать хорошим подспорьем на старость. Может приносить как арендный доход, так и множество расходов: изменения на рынке аренды, спрос на жилье, ремонт, коммунальные платежи, налоги и выплата ипотеки. В качестве инвестиций покупают квартиры, дома, апартаменты, гаражи, машиноместа, землю. В любом случае, заработок на недвижимости прост только в теории — долгосрочные прогнозы стоимости недвижимости могут не реализоваться, но в долгосрочной перспективе рост стоимости все равно происходит. Хранение дома не уберегает от инфляции и вообще не самый надежный способ, но он имеет место быть и для кого-то, считают они, работает. Да, в рублях под подушкой. Способ, который всегда вызывает много споров. Если доверяете иностранной валюте больше, покупайте постепенно и следите за курсовой разницей и геополитической ситуацией. Доходность может быть разная в зависимости от вида валют. Если вам самостоятельно сложно разобраться в работе фондового рынка, то можно инвестировать через управляющую компанию, которой нужно будет платить комиссию за управление. Например, вы можете приобрести ПИФ (паевый инвестиционный фонд) и будете знать в какие инструменты вложился этот фонд: акции, облигации, недвижимость. Сами вы этот портфель не формируете. Тут главное выбрать надежного посредника — для этого нужно проанализировать доходность фондов и остановиться на том, который показывает прирост стоимости пая на долгом сроке. Привлекательность негосударственных пенсионных фондов (НПФ) возрастает, поскольку они способны дать большую доходность, чем государственный СФР. Да, доход не гарантирован и зависит от ситуации на фондовом рынке. Чтобы быть уверенным в фонде, стоит узнать про учредителей НПФ, срок работы, репутацию и размер клиентской базы. Перед заключением договора изучить среднюю доходность каждого фонда. Для индивидуального инвестиционного пенсионного плана нужно внести первоначальный взнос в фонд и регулярно пополнять. За отчисления в НПФ можно получить налоговый вычет — 13 % от суммы до 120 000 рублей в год, и реинвестировать деньги. В июле стали известны подробности о программе долгосрочных сбережений, которая должна начать работать с 1 января 2024 года. Главное преимущество программы — три года после вступления человека в программу государство будет помогать материально, умножая внесенную им сумму на два. Максимальная сумма госпомощи за год при этом составит 36 000 рублей (108 000 рублей за три года). Также по ПДС можно будет оформить налоговый вычет и вернуть до 52 000 рублей при уплате взносов (на страхование жизни, на долгосрочные сбережения, на негосударственное пенсионное обеспечение, на долгосрочные индивидуальные инвестиционные счета, ИИС) на сумму до 400 000 рублей. Аналогом пенсионного обеспечения выступают программы страхования жизни. Договор заключается, как правило, на длительный срок — от пяти до 30 и более лет. НСЖ (накопительное страхование жизни) — ежегодные взносы, за которые вас страхуют. При этом ваши вложения не застрахованы государством, в случае банкротства компании, предоставляющей услуги страхования. Расторгать договор ранее срока не выгодно, потому что компании могут забрать определенный процент за услуги. Зато страховать можно и детей — формировать их пенсионный план с детства. Но нужно понимать, что зачастую доходность у страхования ниже, чем у депозитов. ИСЖ (инвестиционное страхование жизни) — тут ваши взносы еще инвестируются. Возможно будет получен дополнительный доход, а возможно нет. Тут все зависит от множества факторов. При этом ИСЖ покрывает травмы, несчастные случаи, смертельные заболевания, госпитализации, инвалидность, смерть. По НСЖ и ИСЖ в дополнение можно получить социальный налоговый вычет, но не более 15 600 рублей в год, и реинвестировать их. Но изучать договоры НСЖ и ИСЖ нужно очень внимательно. Нередко полисы предусматривают регулярные платежи в период накопления. Если прекратить их делать, страховщик может расторгнуть договор и выплатить только выкупную сумму, которая окажется даже меньше тех денег, что уже внесены. Рисковый, но интересный инструмент. Доходность от владения биткоинами или другими цифровыми монетами может быть как отрицательной, так и дать большом плюс. Можно просто купить и держать криптовалюту в своем кошельке. Это может быть холодный или горячий кошелек, или счет на криптобирже. Можно освоить навыки трейдинга и попытаться увеличить свое состояние, играя на курсах. Можно передать свои криптосбережения в доверительное управление специальным фондам. Можно заняться майнингом. Облачный майнинг — это вид инвестиций в криптовалюты, когда инвестор просто арендует определенный объем вычислительных мощностей (хешрейта) в специальном дата-центре и получает вознаграждение в криптовалюте. Инвестирование в ЗПИФ недвижимости будут иметь небольшой уровень риска, но и доходность рентного фонда будет не слишком высокой. Порог входа в зависимости от фонда может быть разным, но чаще всего от 300 000 рублей. Нужно внимательно изучать фонды, учредителей, активы и объект, в который вкладываетесь. Смотреть на перспективы его развития. Можно воспользоваться стратегией открытия бизнеса, который не требует активного участия собственника, но будет приносить дивиденды к пенсии. Конечно, рассматривать такой вариант рискованно, бизнес может стать не прибыльным и приносить только лишние проблемы на пенсии, но может быть и наоборот. Если к моменту выхода владельца на пенсию все уже работает без его участия. Инвестиции в чужой бизнес, например, в стартапы. При развитии бизнеса, инвесторам поступают дивиденды. Вложения не предсказуемы и рискованны. Способ вложения денежных средств в обезличенные металлические счета, монеты и слитки. Совершение операций возможно с золотом, серебром, платиной и палладием. Можно покупать различные материальные активы и ждать повышения стоимости, не зарабатывая на аренде. Это могут быть квартиры, машины, дачи, гаражи, земля, дома, любое ликвидное имущество. Продавать с ростом цены и покупать новое. Можно не продавать, а обрастать активами к пенсии, продавать только по мере необходимости. И не забываем про инвестиции в себя и свой уровень дохода. Чем моложе, тем больше возможностей вас еще ждет для развития карьеры, продвижению по карьерной лестнице, а может открытию своего бизнеса. Хотя известно достаточно примеров, когда возраст был не помехой для развития. Главное задаться целью. Заниматься самообразованием, повышать квалификацию, профессионально развиваться, учить языки и это будет обязательно окупаться увеличением вашего дохода. Выбирайте один способ как главный либо комбинируйте стратегии, чтобы обеспечить себе комфортный уровень жизни на пенсии. Например, часть сбережений положить на депозит в банк, плюс к этому купить государственные облигации через индивидуальный инвестиционный счет, дополнительно оформить полис НСЖ или заключить договор с надежным НПФ и воспользоваться налоговым вычетом для реинвестирования. Понять, какой будет государственная пенсия, можно уже сейчас. Для этого на портале «Госуслуги» есть пенсионный калькулятор, он поможет спрогнозировать примерный размер страховой пенсии. Можно просто сравнить эту сумму с той, которую хотелось бы получать в старости. А дальше изучить пенсионные стратегии и выбрать для себя подходящую или скомбинировать несколько, получив свою уникальную методику. От 6 % до 22 % от зарплаты в зависимости от вашего возраста и близости пенсии. Пользоваться тем, что получится накопить не ориентируясь на конечную сумму: так вы накопите значительно больше, чем будете получать от государства. Джей Ди Рот, автор блога о личных финансах Get Rich Slowly разработал стратегию, которая называется «Богатей медленно». Когда тратится меньше, чем зарабатывается, то рано или поздно появляется прибыль и откладывать получается все больше денег. Начинать можно с нескольких сотен в месяц, а потом наращивать до 10 %, 20 % или даже 50 % всего, что зарабатывается. Вложения со временем под действием сложного процента будут максимально увеличивать вложенные накопления. Главное правило — начинать копить как можно раньше. Расшифровывается как Financial Independence, Retire Early — финансовая независимость и ранний выход на пенсию. Зародилось движение в Америке, его главный тезис: уходить на пенсию нужно не по старости, а на пике трудовой активности. Основная идея — создать капитал в максимально короткие сроки, чтобы в 35-40-45 лет быть уже на своей пенсии. Добившиеся поставленных целей много путешествуют, отдыхают, и часто — ведут интересные блоги о своей жизни и финансовой грамотности. При этом метод довольно радикальный, основанный на тотальной экономии здесь и сейчас, который зачастую лишает человека радости жить. Нужно откладывать как минимум 50 % своего дохода, а то и больше, чтобы ускорить момент выхода на пенсию. Это бывает крайне сложно людям с небольшими доходами. Почитать можно и русских молодых пенсионеров, которые прекрасно справляются с этой задачей. Например, «На пенсию в 35 лет» Дмитрия Бабайкина. Если все это кажется сложным, то для начала миссии «Как накопить себе на пенсию» просто определите себе один или два-три дня в месяц, когда будет уделяться время вашей пенсии. Пусть это будет день зарплаты и аванса. Отмечаем его/их в календаре. В этот день можно считать, думать, изучать пенсионные стратегии, ситуации на рынке, изучать новые инструменты для вложений и корректировать планы и главное, переводить деньги на свою пенсию. С увеличением количества знаний и опыта стратегия будет меняться и дополняться. Коротко о главном

Что сложно учесть при составлении пенсионного плана

Инструменты для пенсионных накоплений

Депозит в банке

Ценные бумаги

Инвестиционная недвижимость

Наличные

Твердая валюта

Деньги в доверительном управлении

Негосударственный пенсионный фонд

Программа долгосрочных сбережений

Договор со страховой компанией (НСЖ и ИСЖ)

Криптовалюта

Закрытые паевые инвестиционные фонды недвижимости

Бизнес

Краудфандинг

Драгоценные металлы, монеты и слитки

Материальные активы

Инвестиции в себя

Пенсионные стратегии

Откладывать столько, сколько берет социальный фонд

Воспользоваться знаниями учения «Богатей медленно»

Стать адептом движения FIRE

предыдущая запись

Следующая запись